カナダの銀行の選び方|駐在員が紆余曲折の実体験を経て選んだBig5はCIBC

Contents

1. 私の紆余曲折と結論

カナダ到着後、私は最初に TD、ついで RBCで口座を作って色々と試行錯誤しましたが、最終的に 「CIBC(メイン)+Tangerine(サブ)」 の二刀流に落ち着きました。

自身の経験を踏まえると、CIBC と Tangerine の組み合わせは多くの駐在員にとって実用的ですが、会社指定や個人のライフスタイルによって最適解は変わります。本記事では駐在員の具体的な銀行口座の選び方を解説します。

2. 予備知識:カナダの主要銀行

駐在員に関係するであろうカナダの銀行は大きく分けて Big5(大手銀行) と オンライン専業(ダイレクトバンク) があります。細かい予備知識が不要の方は読み飛ばして[駐在員向けの銀行口座の選び方]にお進みください。

- Big5(大手銀行):RBC、TD、Scotiabank、BMO、CIBC

- 支店網・ATM網が広く、対面サービスや法人向けサービスが充実。日本のメガバンクに相当する存在です。

- オンライン専業(ダイレクトバンク):Tangerine、EQ Bank、Simplii Financial など

- 支店を持たずオンライン・アプリ中心で運営。口座維持費が無料であることが多く、預金の利率が有利。

- なお、Wealthsimple や Neo Financial など銀行に類似したサービスを提供するフィンテックも存在しますが、駐在員の生活インフラとしては十分ではないため、本記事では詳細を扱いません。

Big5 の概要

Big5 はカナダの主要商業銀行で、全国的な支店・ATM網と幅広い金融商品を提供しています。給与振込や住宅ローン、対面での相談が必要な場面で強みを発揮しますが、住宅ローン・借入など駐在員には過剰なサービスもあります。

- メリット

- 支店・ATM網が広い:対面手続きや現金取扱いが容易

- サービスの幅が広い:住宅ローン、投資、法人サービスなどワンストップで対応可能

- Newcomer (駐在員を含むカナダ移住者)向けプロモーションが充実:口座開設ボーナス(キャッシュバック)や一定期間の口座維持手数料無料など特典が大きい

- デメリット

- 口座維持費がかかる(条件付きで免除される場合もある)

- 支店維持コスト等の構造上、オンライン専業に比べて商品設計が保守的で条件が不利な場合がある:利率が低いなど

参考:Big5 主要データ

| 銀行 | 正式名称 | 資産規模(C$) | 顧客数 | 支店数 | ATM数 |

|---|---|---|---|---|---|

| RBC | Royal Bank of Canada | 約2,210 Bil | 約19 Mil | 約1,240 | 約4,400 |

| TD | TD Bank Group (Toronto-Dominion) | 約2,100 Bil | 約28 Mil | 約2,150 | 約5,770 |

| Scotiabank | The Bank of Nova Scotia | 約1,500 Bil | 約11 Mil | 約2,130 | 約8,500 |

| BMO | Bank of Montreal | 約1,500 Bil | 約13 Mil | 約1,830 | 約5,710 |

| CIBC | Canadian Imperial Bank of Commerce | 約1,100 Bil | 約15 Mil | 約990 | 約3,000 |

オンライン専業(ダイレクトバンク)概要

- メリット

- 口座維持費が無料であることが多い

- GIC(日本の定期預金に相当)の利率が有利

- オンラインやアプリで手続きが完結するため、手続きが簡便:日本帰国後の管理も比較的楽と思われます。帰国後の管理については、帰国後に別途記事を書く予定です。

- デメリット

- 対面サポートがない

- 現金の入出金が難しい:ATMでの出金は可能な場合があるが、現金の入金は基本的に不可

参考:オンライン専業の主要データ

| サービス名 | 親会社 / 備考 | 資産規模(C$) | 顧客数 |

|---|---|---|---|

| Tangerine | Scotiabank /最大手 | 約51 Bil | 約2 Mil |

| EQ Bank | Equitable Bank | 約54 Bil | 約0.7 Mil |

| Simplii Financial | CIBC | - | 約2 Mil |

3. 駐在員向けの銀行口座の選び方

いよいよ駐在員向けの銀行の選び方です。

ケース 1:会社から指定されている銀行がある場合

- 会社指定があるなら特に迷う必要はありません。指定された銀行で口座開設しましょう。

- 注意点1:Newcomerプログラムでの申し込み:

- 会社が口座開設手続きを代行してくれるのであれば特段手出しの余地はありませんが、自分で口座開設できる余地がある場合は、Newcomerプログラムで申し込むべきです。

- Big5は、駐在員を含む「移住者むけのNewcomerプログラム」を提供しており、現金ボーナスがある他、1〜2年の口座維持費無料などの特典が用意されています。

- 注意点2:別途オンライン専業の口座開設も検討:

- おそらく会社指定の銀行はBig5のどれかだと思います。駐在後直ぐにということではなく落ち着いてからで良いですが、オンライン専業での口座開設も検討してみてください。GIC(Guaranteed Investment Certificate、日本の定期預金に相当)の高い利率など、Big5との併用でメリットを得ることが出来ます。

ケース 2:会社指定がなく自由に選べる場合

前述の通り、「Big5のCIBC をメインに、オンライン専業のTangerine をサブにする組み合わせ」は、Newcomerプログラムのボーナスを得つつ、対面でのサポートとオンラインでの利便性・高利率を両立できるため、多くの駐在員にとって使い勝手が良く実益のある選択肢と言えます。

CIBC をおすすめする主な理由:

- Newcomer プログラムによる口座維持手数料の無料期間が長い(2年)。私はこの点も踏まえて最終的にRBCからCIBCに乗り換えました。

- Newcomer プログラムで 、カナダのCostcoで必須のMastercard を作ることができる。私はこの点がネックで最初に作ったTDからRBCに乗り換えました。

- 日本語対応が可能な店舗の存在、外国人向けガイドが充実しているなど、駐在員を含む移住者向けの対応が手厚い。

- GIC(日本の定期預金に相当)の使い勝手・利率が Big5 の中で良い

Tangerine をサブにする主な理由:

- 口座維持費無料、GIC(日本の定期預金に相当)の利率がBig5に比べて高い(場合によるが1%程度高い)、オンラインで手続きが完結するため利便性が高い

- これらのメリットはオンライン専業ではどの銀行も概ね同様ですが、中でもオンライン専業最大手のTangerineは比較的短期間のCIGが選択でき、口座開設時のプロモーションもあるなど、有力な選択肢です。

以上が、駐在員の銀行の選び方の概要でした。次にCIBCをお勧めする4つの理由を詳しく説明します。Tangerineをサブにする詳細はこちらの[オンライン専業銀行の選び方の記事]に記載していますのでご参考にされてください。

4. CIBCのメリット詳細

前述のCIBCをお勧めする4つの理由の詳細です。詳細不要の方は読み飛ばして、[CIBC の Newcomer プログラム:プロモーションの具体的内容と達成ポイント]にお進みください。

1. 口座維持手数料の無料期間が長い

- カナダの銀行口座は日本と違い、口座維持費が有料です。一般的なプランでは年間150ドル程度かかります。

- 一方で、Big5のNewcomerプログラムを利用すれば1〜2年間口座維持手数料が無料となり、多くの駐在員には駐在期間の半分以上をカバーできると思います。

注意点:カナダの銀行口座は維持費がかかる

日本では銀行口座の維持費は基本的に無料ですが、カナダでは事情が異なり、日々使うメイン口座には毎月の口座維持手数料がかかるのが一般的です。

- 手数料の目安

- ミニマムプラン:年間約50ドル(月4ドル程度)

- 一般的なプラン:年間約150ドル(月14ドル程度)

- 手数料免除の条件

- 一定の条件を満たせば手数料を免除してもらうことも可能です。ただし、難易度が低いとは言えません。例えば、

- 投資口座や住宅ローンなど、複数サービスの利用

- メイン口座に毎日(月末だけではなく、毎日)、一定額(例:3,000ドル以上)を維持

- 駐在員で住宅ローンを組むことは考えづらいですし、当面カナダドルの残高が十分にあるかも分からないので、駐在員にとっては必ずしも簡単に免除条件を満たせるわけではありません。生活が軌道に乗れば3,000ドルくらいであればずっと置いておく、ということも可能ですが、金利の付かないメイン口座にお金を置いておくのは合理的とは言えません。

- 一定の条件を満たせば手数料を免除してもらうことも可能です。ただし、難易度が低いとは言えません。例えば、

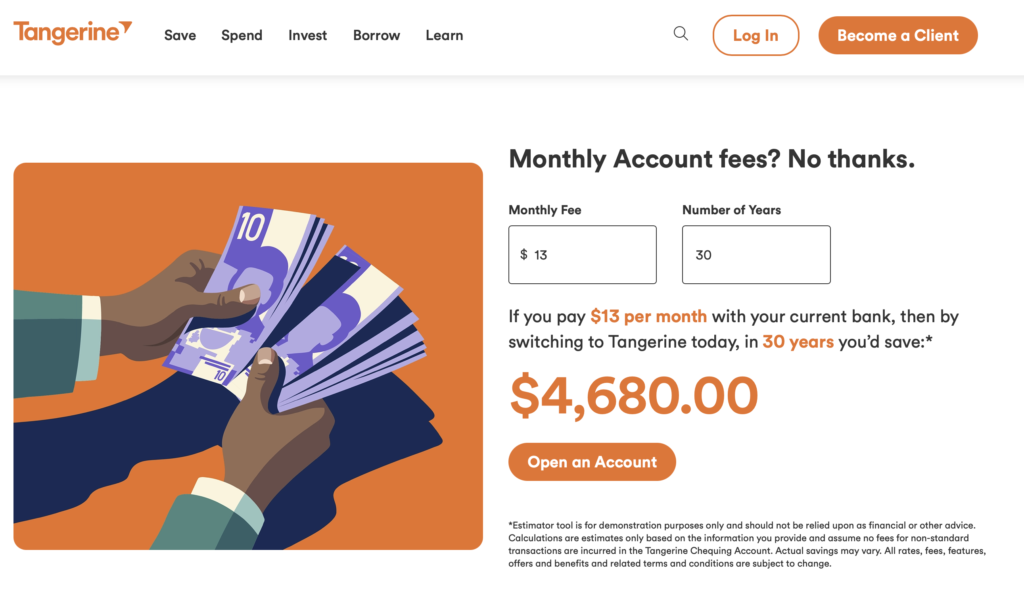

下のスクリーンショットは、オンラインバンク最大手の Tangerine が紹介している「カナダ人は30年で4,680ドルもの銀行手数料を払っている」という試算を示したものです。駐在員は30年も滞在するわけではありませんが、年間の手数料が積み重なると決して小さな金額ではありません。そこで必ず活用したいのが、次に紹介する Big5 の Newcomer プログラムです。

Newcomerプログラムでの口座維持手数料免除

- Big5では、私たち駐在員を含む「カナダに移住してきた人」向けの特典、Newcomerプログラムを提供しており、その恩恵の一つとして、口座維持手数料は一定期間無料になります。

- TD・RBC・ScotiabankのNewcomerプログラム:無料期間1年間

- CIBC・BMOのNewcomerプログラム:無料期間2年間

駐在期間は人によって異なりますが、平均すると約3年くらいと思いますので、2年間無料であれば、半分以上の期間を無料でカバーできる計算になります。この観点からはCIBCとBMOが優位といえます。

理想的には、

- Newcomerプログラムで2年間無料期間を活用

- その後は自分の利用状況を踏まえて、最安値プランに切り替える(この際、オンライン専業を併用することで手数料を抑えやすくなるため、積極的に活用するのがおすすめ。)

参考:Big5のNewcomer無料期間とその後の口座維持手数料・免除条件

| 銀行 | Newcomer無料期間 | 口座維持手数料 (ミニマムプラン) | 手数料免除条件 (注) |

|---|---|---|---|

| RBC | 1年 | $4/月 | クレジットカード、投資口座、住宅ローン等の複数サービス契約 |

| TD | 1年 | $3.95/月 | 最低残高維持、給与振込 等 |

| Scotiabank | 1年 | $3.95/月 | 最低残高維持、給与振込 等 |

| BMO | 2年 | $4/月 | 最低残高維持、給与振込 等 |

| CIBC | 2年 | $4/月 | 最低残高維持、給与振込 等 |

注:手数料免除は一般的にミニマムプランには無し。

2. Newcomer プログラムのクレジットカード

- カナダのCostcoで唯一使えるクレジットカード、Mastercardを早期に入手することが強く望まれる。

- 駐在員はカナダでのクレジットヒストリーが無いため、当初作れるクレジットカードは限られるが、CIBCはNewcomerプログラムの一環でMastercardを作れる。

- 一人暮らしで毎食外食するような特殊なケースを除けば、多くのカナダ駐在員は日常生活で Costco を活用しています。

- カナダの Costco では、クレジットカードは Mastercard のみが利用可能で、AMEX・Visaは残念ながら使えません。したがって、赴任後できるだけ早い段階で Mastercard を入手することが非常に望ましいです。

- AMEX には「グローバルトランスファー」という仕組みがあり、クレジットスコアがなくてもカードを作れる利点があります(グローバルトランスファーについては[こちらの記事]で詳しく説明しています)。しかし、Visa や Mastercard にはそのような仕組みが存在しません。

- 結果として、駐在員が早期に Mastercard を取得する唯一の現実的な方法は、銀行の Newcomer プログラムを活用することになりますが、一部の銀行はMastercardが作れないので要注意です(前述の通り、私が当初TDからRBCに変えたのはこの理由です)。

| 銀行 | Newcomer プログラムで作れるカード |

|---|---|

| RBC | Visa, Mastercard |

| TD | Visa のみ |

| Scotiabank | Visa, AMEX |

| BMO | Visa, Mastercard |

| CIBC | Visa, Mastercard |

補足:CIBC と Costco

カナダの Costco は 銀行では唯一 CIBC と提携しており、Costcoでの還元率が有利なCIBC Costco Mastercard が存在します。多くの駐在員はCostco を頻繁に利用しますので、当該カードは有力な選択肢です。但し、残念ながらCIBCのNewcomerプログラムではCIBC Costco Mastercardは対象外で、作ることができません。CIBC Costco Mastercardの申し込みには、「一定のカナダ在住期間」が条件になっている様ですので、まずはNewcomerプログラムで作成可能なMastercard(例えば「CIBC Adapta™ Mastercard」)を作り、一定期間後にご自身のCostcoの使い方を踏まえてCIBC Costco Mastercardの必要性を判断すると良いと思います。

3. 日本語対応、移住者向け対応

CIBCは各主要都市で日本人スタッフ(或いは日本語)での対応を行なっています。口座開設は、オンラインでまず手続きをして、その後店舗訪問を予約し(オンラインでの口座開設に続けて簡単に予約できます)、銀行カードを店舗にて手渡し、となります。複雑な英語は不要ですし、英語に抵抗のない方には不要ですが、日本語対応が必要な方は店舗訪問の予約時に日本語を選べば、日本語対応可能の店舗が選択できます。

私が調べた時点での日本語対応店舗を以下に記載します。スタッフは異動になることもあると思いますので、実際に予約時にご確認してください。

- トロント

- SHEPPARD AND GLEN WATFORD BANKING CENTRE(4256 Sheppard Ave E, Scarborough)

- BRIMLEY AND HUNTINGWOOD BANKING CENTRE(2365 Brimley Rd, Scarborough)

- バンクーバー

- YALETOWN BANKING CENTRE(1096 Homer St, Vancouver)

- KERRISDALE BANKING CENTRE(2288 W 41st Ave, Vancouve)

- カルガリー

- SOUTHCENTRE BANKING CENTRE(324 Anderson Rd SE, Calgar)

- SHAWNESSY CORNER BANKING CENTRE(85 Shawville Blvd SE Un. 200, Calgary)

4. GIC(日本の定期預金に相当)の使い勝手・利率

GIC(Guaranteed Investment Certificate)は、要するに日本の定期預金だと思えば大丈夫です。元本保証で、カナダ駐在員にとって最もリスクの低い資金運用手段のひとつです。日本に比べて金利が高いこともあり、余裕資金を一定期間GICとして預けておく方は少なくないです。

注意しなければいけないのは、駐在員の場合は「いつ帰任になるか分からない」という特有の事情があることです。長期で資金をロックしてしまうと、急な帰国や生活環境の変化に対応しづらくなるため、比較的短期で、且つ高金利で運用できるGIC が良いでしょう。

- CIBC以外のBig5(RBC・TD・Scotiabank・BMO)は、短期GICの最低投資額が5,000ドルに設定されており、気軽に使いづらい 点がハードルです。

- CIBCは最低投資額が1,000ドルと圧倒的に低く、駐在員にとって非常に使いやすい というメリットがあります。

- さらに、CIBCは最低投資額が低いにもかかわらず、短期GICの利率に競争力があります。

GICの観点からは、CIBCが優位と言えます。

参考記事:GICの金利と条件比較

以上が、CIBCをお勧めする4つの理由の詳細でした。次にNewcomerプログラムを使ったCIBC口座の開設の仕方を説明します。

CIBC銀行口座の開設の仕方

全体の流れ

- オンラインで手続き開始

開設時のキャッシュバックを最大化するため、[こちらのリンク]から公式サイトにアクセス(キャッシュバックの詳細は後述します)。必要情報の登録、必要書類のアップロード。所要時間は20分くらいです。 - オンラインで店舗訪問予約

手続きに続けて、訪問日時・支店を選び、店舗訪問を予約。 - 店舗訪問

本人確認、書類サインの上、銀行カードを受け取り、その場で口座が有効化されて完了です。所要時間は15分くらいです。

1. オンラインでの手続き

- [こちらのリンク]から公式サイトにアクセス → 「Newcomer」 → 「Open an account」 → 「Start your application」 → 「Apply as new client」へ進み、必要項目を入力。

- 銀行口座開設時点でホテル等の仮住まいの場合は、その住所でも大丈夫の様です。

- 本人確認書類として 運転免許証 があればそのアップロードだけで済みますが、駐在員の場合は、銀行口座開設時点で運転免許証を取得していない可能性が高く、その場合は パスポート+住所証明(賃貸契約書など) での対応となると思います。(私は前述の通りTD→RBCを経てCIBCだったので、CIBC口座開設時点では運転免許証を有しており、あまり参考にならず恐縮です。)

- 入力自体の難易度は高くないですし、所要時間も20分あれば十分だと思います。

2. オンラインでの店舗訪問予約

- 予約方法

オンライン申込完了後、そのまま支店訪問の予約ができます。もしその画面を逃してしまった場合は[こちら]からもアクセスできます。希望する支店と日時を選択して予約。確認メールも届くので安心です。

3. 店舗訪問

- 本人確認(免許証またはパスポート+住所証明)、Work Permit(就労許可証)の提示、書類へ署名を経て、その場で銀行カード(デビットカード)を受け取ることが出来ます。

- 必要な持ち物リスト

- 運転免許証、またはパスポート+住所証明(賃貸証明書等)

- Work Permit

- 現金はなくとも大丈夫です。口座開設時の最低金額はないので、残高0円の口座が作れます。

店舗での対応が完了し、カードを貰ったら、帰りにATMで暗証番号(4桁PIN)を設定して完了です。早速、CIBCモバイルアプリをダウンロードして利用開始してみましょう。

参考:Chequing口座とSaving口座

日本ではあまり馴染みがないですが、北米を含む海外では「 Chequing口座(日常用)」 と 「Saving口座(貯蓄用)」 の2種類の銀行口座があります。

- Chequing口座:給与振込や日常の支払いに使うメイン口座。基本的に金利はつきません。

- Saving口座:利息が付く貯蓄用口座。日本の定期預金と違い、いつでもChequig口座に出し入れ可能です。Chequingとの資金移動はオンラインやアプリで簡単にできます。

- 補足:GIC(Guaranteed Investment Certificate):日本の定期預金に相当するのは GIC と呼ばれる元本保証型投資商品です。満期まで資金を預けることで、元本が保証され、利息が約束される仕組みになっています。Saving口座より高い利率が設定されることが多く、余裕資金を安全に運用したい場合に利用されます。

Chequing口座はメインになる口座なので必須です。Saving口座は極端に言えば不要とも言えますが、とりあえず両方作っておくのが無難だと思います。

以上が、CIBC銀行口座の開設の仕方でした。最後にCIBCのNewcomerプログラムについて説明します。

CIBC の Newcomer プログラム:プロモーションの具体的内容と達成ポイント

CIBCのNewcomerプログラムのプロモーション内容は 2年間の口座維持手数料無料 や キャッシュバック特典 などがありますが、ここでは キャッシュバック及びその最大化 について説明します。

キャッシュバック特典の詳細

- 新規に CIBC Smart™ Account – Banking Offer for Newcomers を開設すると、最大 550ドルのキャッシュバック が受け取れます。

- まず500ドルのキャッシュバックを受け取るためには、以下の条件を口座開設後2ヶ月以内に満たす必要があります(必須条件は1年間継続が必要):

- 必須条件:毎月 500ドル 以上の定期的な入金(給与振込など)を設定

and 以下3つの選択条件のうちいずれか一つを同一暦月内に達成 - 選択条件1:2件以上の定期的な引き落とし(公共料金や携帯代など)を設定 or

- 選択条件2:2件以上のオンライン請求支払い(各$50以上)を実施 or

- 選択条件3:5回以上のVisaデビット決済を行う

- 必須条件:毎月 500ドル 以上の定期的な入金(給与振込など)を設定

達成のポイント(駐在員向けの実務的なコツ)

- 必須条件:赴任先での給与振込設定することになりますから、必須条件のクリアは簡単です。

- 選択条件1:定期引き落としは、クレジットカードでもOKです。Newcomerプログラムで作るクレジットカード、American Express(AMEX)のグローバルトランスファーで作るクレジットカードの二つを自動引き落としにすればクリアできます。加えて、家賃支払い、自動車等保険料、携帯料金なども自動引き落しに設定しても良いですが、クレジットカード払いができるものはクレジットカード払いにした方が良いでしょう。

- 選択条件2:オンライン振込(50ドル 以上)は、着任直後の家賃デポジットや保険料、光熱費の初回支払いが想定されます。クレジットカードの支払いを何度かオンライン振り込みで行うのも方法です。

- 選択条件3:Visa Debit 購入はバックアップとして考えれば良いです。選択条件1・2の達成が難しい、或いは達成できたか不安がある、という方は、日常の買い物をデビットカードで行えば達成できます。

いずれの条件も「2ヶ月以内に」達成すること、選択条件の回数は「同一暦月」でカウントされることに注意しましょう。

リファープログラム(紹介特典)

- さらに、紹介してを通して口座開設に至った場合、紹介した人・された人の両方に50ドルのボーナスが付与されます。

- 紹介した側にも紹介された側にもメリットがある仕組みなので、皆様が CIBC ユーザーになられましたら後輩や後任者に勧める際にもぜひご活用してください。

ご協力のお願い

皆様がリファープログラムのボーナスを得るためにも、ぜひ本サイトがご案内するリンクから口座開設を進めていただければ幸いです。頂いたボーナスは、サイトの運営費用(サーバー維持・拡張やソフトウェア・有料素材の購入など)に充てさせていただきます。皆さまのご協力が、今後も有益な情報を継続して提供するための大きな支えとなります。どうぞ宜しくお願いします。

- CIBC 口座開設 紹介リンク:

ここまでご覧いただきありがとうございました。今後とも Canada Expat Guide をよろしくお願いいたします。